年金の壁・繰上げ繰下げ・税金とは?年下妻の我が家はいつからもらうのがいいの?

我が家は夫が会社員として働き、妻が扶養内勤務で働いてきた昔ながらの昭和世代の家庭です。

現在、夫は再雇用で働いており、まだ年金をもらう年齢ではないのですが、ネット上でよく聞く

- 65歳以上の方の「年金の壁」ってなに?

- 「年金の繰上げ、繰下げ」をした場合の家計への影響は?

- それぞれの「メリット・デメリット」はなに?

- 年金から引かれる税金はなにがあるの?

- 妻が9歳年下の我が家はいつからもらうのがいいの?

などが気になり、いろいろと調べてみたので、記録として残します。

年金は夫婦合計で考え、夫と妻の年金をどのようなパターンでもらうと生活可能な金額になり、どのくらい節税になるのかなど、家計全体でとらえた戦略が必要であると感じました。

これから年金をもらうご家庭にとって、少しでも参考になれば幸いです。

年金の壁とはなにか

65歳から受給予定の夫の年金を意識するようになってから「年金の壁」という言葉があることを知り、どういった意味なのかを調べたところ

年金受給者で「住民税非課税世帯」に該当するかどうかの年金の境界金額のこと

であることがわかりました。

「住民税非課税世帯」と聞くと、これまで会社員として自動的に住民税が引かれていた人にとっては全く関係ない話と思いがちですが、ある統計では「住民税非課税世帯」のうち、約75%が65歳以上の世帯という調査結果が出たというニュースも。

(ニュース記事のタイトルは若干ミスリードな気がしますが…)

※参考記事

Yahoo!ニュース LIMO 2023/12/17(日) 5:26配信

⇒65歳以上は「住民税非課税世帯」に75%が該当。優遇されるものとは?

そこで、「住民税非課税世帯」とはどのくらいの年金収入の人が当てはまるのかが気になり、調べてみました。

「住民税非課税世帯」となる年金額は?

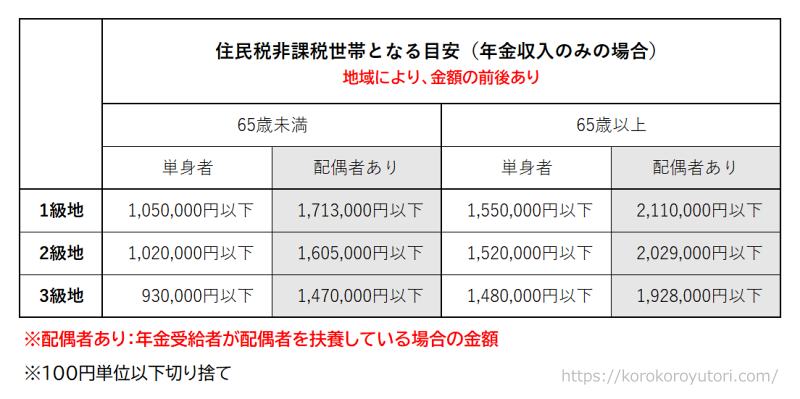

ネット上では65歳以上の夫婦が年金のみで生活している場合、「住民税非課税世帯」となる境界「年金の壁」に該当する金額は「211万円/年」と記されている記事が多いのですが、よくよく調べてみると

地域によって住民税非課税となる「年金の壁」金額は異なる

ことがわかりました。

具体的には、各地域において同一の生活基準を補償するための「生活保護制度」を運用する際に使用している

- 「級地制度」の「級地区分」

によって「年金の壁」の金額が異なっていました。

また、年金を繰上げて

- 65歳未満で年金を受給する場合

- 65歳以上で年金を受給する場合

でも、「年金の壁」に違いがありました。

※級地区分参考記事

全国の自治体が「1級地から3級地」に区分されている

⇒厚生労働省「級地区分1級地~3級地」一覧表

2024年6月時点での住民税非課税世帯(控除対象配偶者あり)となる「年金の壁」を一覧表にすると以下の通り。

(我が家が暮らしている県の一例です。)

同じ級地でも、若干金額が異なる地域もあったので、必ず住民票のある地域の行政ホームページにて最終確認をしてください。

あくまでも、「配偶者あり」部分の金額は、我が家のような夫婦パターンである

- 夫:世帯主で厚生年金に加入していた会社員

- 妻:夫の扶養内

の場合(逆パターンもあり)で「年金のみ」で生活している家庭を想定した金額です。

(妻のブログ収入は広告主の都合でいつなくなるかわからない不安定なものなので0円と仮定しました)

ネット上では、この住民税非課税世帯になるための方法まで紹介している記事があったので、さらに、そのメリットは何かを調べてみました。

「住民税非課税世帯」のメリットとは?

前述した「年金の壁」以下の年金収入となった場合の「住民税非課税世帯」になると、どのようなメリットがあるのか調べてみたところ、以下のようなことがわかりました。

- 住民税が非課税となる

- 介護保険料が軽減する

- 高額医療費が減額される

- 国民健康保険料が減額される

- 後期高齢者の医療費負担が1割となる

- 介護サービスが減額される

(但し、資産制限あり) - 住民税非課税者用の自治体サービスが受けられる

- 住民税非課税世帯用給付金の対象になる

などがあげられます。

※介護サービスに関する参考記事

⇒厚生労働省「介護サービス情報公表システム 介護保険の解説 サービスにかかる利用料」

これらのメリットを享受するために、

- 65歳からの年金額が「年金の壁」付近

- 年金受給額を65歳未満に下げる「繰上げ」をすると、65歳から住民税非課税世帯に該当することになる

と試算し、あえて「繰上げ」をして年金額を減らすという選択をする方もいるそうです。

ただし、年金を早めに受け取るために「繰上げ」をしたことによる「デメリット」もあるので、自分の年金はいつもらった方が良いのかをよく考える必要があります。

年金の壁ではありませんが、親と同居している方があえて世帯分離をして親が住民税非課税世帯になるようにし、介護負担額を軽減しているご家庭もあるというニュース記事も見かけました。

年金「繰上げ・繰下げ」のメリット・デメリット

まずは年金受給開始前に必ず頭に入れておきたい年金の「繰上げ・繰下げ」のメリット・デメリットを箇条書きで紹介します。

年金「繰上げ」のメリット・デメリット

- 65歳より前に手元にお金が入る

- 「年金の壁」付近の金額予定だった方は、早くもらうことにより、年金の年収が下がるので「住民税非課税世帯」となり、介護保険料などの各種税金が安くなったりする。

※注1)但し、落とし穴あり

など

※注1)「年金の壁」付近の金額予定の人が早めに年金をもらって「数万円、年収の壁以下」になった場合、景気の動向で毎年年金額が変わるので、インフレの場合は翌年年金が増えて、すぐに「年金の壁」を超え、税金がかかる年金収入になる場合があります。

現に、2023年よりも2024年度の年金の方が、

月額4,251円UP×12か月=51,012円UP/年

1年で年金額が「51,012円UP」しています。

年金の壁の金額には変動がなかったので、年金収入が年金の壁を超えないように5万円減らす調整をした方は、結局「住民税非課税世帯」から外れ、各種税金を払うことに。

- 年金が減額され、その金額が一生続くことになる

- 国民年金への任意加入・追納ができない

- 所定の障害状態になっても障害基礎年金請求ができない

- 寡婦年金の受給資格が発生しても受給できない

- 一部の方を除き、基本的に老齢基礎年金・老齢厚生年金の両方を繰上げ手続することになる

など

もしも夫に万が一のことがあった場合、65歳前にすでに年金受給が始まっていると、

- 残された配偶者への寡婦年金が給付されない

という点は注意が必要です。

年金を「繰上げ」て早くもらった分を「投資」に回して増やす方が効率が良いのではという意見も一部でありますが、個人的には

- 投資はいつ暴落するかわからない

- お金が必要な時期に暴落していたら生活が回らなくなる可能性がある

- 老後にいつまでもネット証券の投資管理が上手くできるかどうか不安が残る

- 年金は高齢になってからも自動的に振り込まれるので投資のような管理作業が不要な点が良い

ので、わざわざ年金額を減らすもらい方をするのは、危険ではないかと考えています。

※繰上げた年金ではなく、「余裕資金を投資に回す」方法であれば、投資の価値ありです。

※年金の「繰上げ」に関する詳細は、日本年金機構公式サイトにてご確認ください。

⇒日本年金機構公式サイト「年金の繰上げ受給」

年金「繰下げ」のメリット・デメリット

- 65歳時より年金が増え、それが一生続く

※注2)落とし穴あり

※注2)年金増額の金額がそのまま手取り増額にはならず、税金の負担は増えます。

税金負担が増えても手取りも増える年金額になるように、

- どのくらい税金が増えて

- どのくらい手取りが増えるのか

を一度夫婦の年金を合わせて世帯で考える必要があります。

(税金は個人単位ではなく、世帯単位で支払うものもあるため)

- 「年金の壁」以下だった人は、年金額が増えることで「住民税非課税世帯」には該当しなくなり、各種税金支払いなどが発生する場合がある

- 各種社会保険料の負担金額が増えて増税になる

- 老齢基礎年金と老齢厚生年金の両方を繰下げすると、繰下げ期間中は加給年金がもらえなくなる

など

加給年金支給要件に当てはまる配偶者や子がいる家庭は「老齢厚生年金のみ65歳からもらう」と加給年金も支給されます。

加給年金は厚生年金に付随する年金なので、年金を増やしたいけれど、加給年金ももらいたいという場合は、

- 老齢厚生年金は65歳から受給

- 加給年金も65歳から請求する

- 老齢基礎年金は65歳以降の受給したい年齢から

というもらい方をすると、「老齢基礎年金部分のみ」繰下げによる年金UPが狙えます。

※年金の「繰下げ」に関する詳細は、日本年金機構公式サイトにてご確認ください。

⇒日本年金機構公式サイト「年金の繰下げ受給」

年金から引かれる税金はなにか

年金は、「ねんきん定期便」に載っている年金額がそのまま支給されるわけではなく、各種税金を引かれた残りの金額が振り込まれます。

初めてこの事実を知った時には、

ころゆり

ころゆりえっ!現役時代よりも少ない年金から、さらに税金が引かれるの?

とかなり衝撃でした(T_T)

年金生活になった時に、具体的にどのような税金が引かれるかというと、年金額にもよりますが、

- 国民健康保険

- 介護保険

- 住民税

- 所得税

- 後期高齢者医療保険

(通常75歳以上から) - 国民年金

(支払い義務のある60歳未満の配偶者や扶養者がいる場合)

※現在65歳まで支払う法案が提出されています

上記の税金が引かれます。

※我が家の場合で調べたので、もし漏れがあれば教えてくださいm(__)m

初めて見た方は、「こんなに引かれるの?!」とがっかりしますよね。

自分の親世代は、お給料が右肩上がりの時代を過ごしたからか、

年金がもらえるようになれば、一生安泰

という世代のようで、私の親も近所の高齢者の方も、結構ゆとりのある生活をしている方が多く、我が家とは全く家計のゆとりが異なるようで羨ましい限りです(-_-;)

ねんきんネットで年金支給額を試算

実際に我が家が将来受け取るであろう年金が「世帯金額としてどの程度あるのか」、また、夫が年金を受け取る年齢のパターンを62歳・64歳・65歳・68歳・70歳からなどに変えると、「年金額はどの程度変化するのか」をねんきんネットで試してみました。

ねんきんネットで入力した内容は、再雇用で働いている夫の場合、

- ねんきんネットログイン後、「詳細な条件で試算」を選択

- 今後の職業設定を行う

(現在の仕事継続「はい」・収入見込み額・就業予定期間・今後の会社で厚生年金基金加入の有無・勤務先変更の有無入力) - 老齢基礎年金・老齢厚生年金それぞれの受給開始年齢の設定を行う

(繰上げ・繰下げ・各受給開始希望年齢入力) - 設定が終了したらパターン名の入力

(「基礎65厚生65仕事65」など自分が再確認しやすい保存名にする) - 試算するボタンを押す

試算するボタンを押すと、年金年収がずら~りと下の方まで表示され、各年の「老齢基礎年金・老齢厚生年金」などの給付詳細も見ることができます。(加給年金は含まれていません)

あくまでも我が家の場合ですが、最終的に

- 夫:65歳から、70歳からの2パターン

- 妻:65歳から、70歳からの2パターン

の試算を保存しました。

その後、年金をもらうパターンの組み合わせ(夫婦で4通り)を自分で作成したエクセルの一覧表に入力していき、各種税金も計算式を入れて入力し、家計全体でどのくらい税金の支払額や手取り額が変わってくるのかを比較してみました。

年下妻がいる我が家はいつから年金をもらう?

我が家は夫が厚生年金保険料を20年以上納付しており、妻の私が9歳年下のため、夫が65歳になって老齢厚生年金をもらい始めてから、妻が65歳になるまでの間、加給年金を受給できる家庭です。

歳の差夫婦の場合、妻の年金はまだまだ先の話なので、初めて加給年金のことを知った時は少し家計が助かるかもと思ったのですが、現在、65歳まで国民年金を支払う法案が出ているので、それも含めて細かく計算していくと、我が家の場合は妻の国民年金支払い、夫の税金の増加などで、正直手取りはあまり増えず。

やはり夫婦で揃って年金をもらう世帯の方が家計に余裕がありそうですね(^_^;)

夫が74歳、妻の私が65歳になるまでは、特に厳しい家計となりそうです。トホホ

我が家が夫婦でもらう年金の時期と手取り金額について様々なシミュレーションをしてみた結果、家計全体の年金収入と支払う税金のバランスを見たところ、我が家の場合は、

夫は65歳からすべての年金受給を開始、妻は66歳以降の受給したい時期からにした方が良い

という結果になりました。

今回この結論を出すにあたり、自治体のホームページを見ながら税金に関するかなり細かい計算をして年金試算表を作ったので、どのような表を作成したのか紹介します。

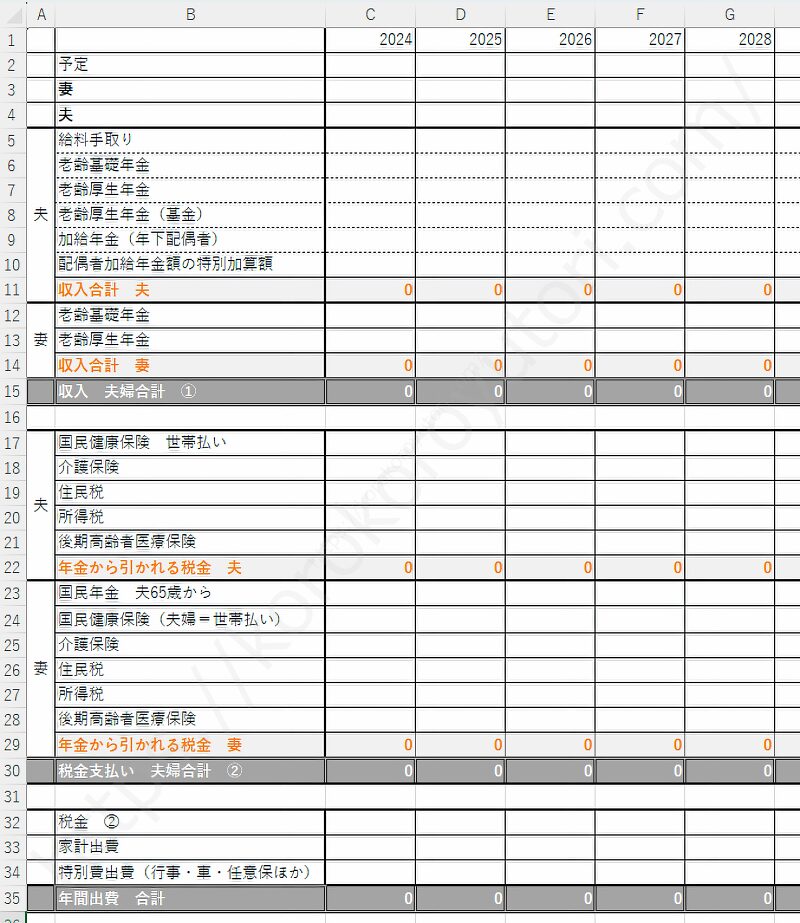

実際に作成した年金試算表

エクセルでライフプランニングの表の年金版を夫が95歳になるまで作成し、必要な数値を入力していきました。

実際に作った数字無しの表はこちらです。

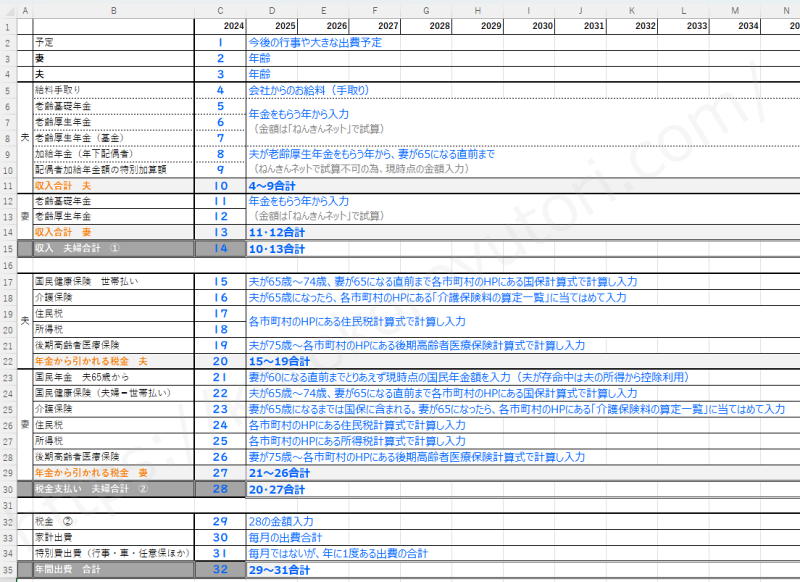

全く需要はないかもしれませんが、我が家が各セルに入力した計算式などの考え方を、簡単ではありますが下記の画像で記載しているので、もし同じような表を作成してみたいと思った方は参考までにご覧ください(^^;

上記画像の年金額入力まではねんきん定期便やねんきんネットを見て簡単に入力できると思いますが、税金金額となる「15」以下の部分の数値は、別シートで表を作成して数字を引っ張ってきたり、セル自体に計算式を入れたりして作成しました。

年の差婚の年金課題

今回、年の差婚の我が家の年金事情はどうなるのかをかなり細かい計算をして調べた結果、我が家の厳しい家計はまだまだ続くということがわかりました。

特に、妻の年金が受給できるまでは、夫の年金のみとなり、さらにそこから税金まで引かれてビックリするほど少ない年金手取り額に。

ある程度貯金を頑張ってきたものの、老後資金としては全く足りないので、私がもっと頑張らなくてはいけない状況であると改めて実感しました。

更年期症状がもう少し楽になると助かるのですが、まだしばらくは続くでしょうから、自分のできる範囲で少し+αの行動を取りながら、頑張っていこうと思います。

あなたも「世帯の手取り年金額」を試算してみませんか?

新しい気付きがあるかもしれませんよ(*^^*)

【その他記事】